税收筹划在房地产开发企业中的应用

刘丹

( 西南民族大学 四川省成都市 610041 )

摘要:随着我国经济的不断增长和房地产市场竞争的日趋激烈,国家对房地产企业的调控力度也越来越大,房地产企业自身能够节约的成本越来越少,而有效的税收筹划也成为了一个节约成本的重要领域。本文立足于房地产企业的税收筹划,通过对该类企业各个主要的环节进行税收筹划的操作,为房地产企业提供一些有益的借鉴资料。

关键词:房地产企业税收筹划应用

一、

房地产企业税收筹划的必要性

(一)税收筹划对企业的财务管理有极大的促进作用

房地产业的发展离不开对现金流的使用,现金流同时对于相对收益与绝对收益都有着不可忽视的作用。而税收筹划能够有效地提高资金的使用,同时能够对现金流进行改善,对企业的发展起到促进作用。

(二)纳税人对税收进行筹划有利于提高纳税的意识

税收筹划是少缴费、缓缴费,并不会违反国家的法律。它是依法根据国家出台的相关优惠政策采取节省税收的策略,从而达到税收零风险,保证自己经济和名誉方面的健全。

(三)税收筹划能够促进房地产业的规划、有序发展

运用税收筹划,能够正确的引导房地产行业规范化地发展,对房地产行业中的倒把投机等行为有一定的抑制作用。企业合法根据国家推出的优惠政策和鼓励政策对资金进行合理的运用,对企业的产品结构进行重新组合来减少赋税,这样对资源适当配置与资本流动都有极大的促进作用。

二、

房地产企业各个环节的税收筹划的应用

(一) 准备环节筹资

房地产企业对资金的需求量较大,如何筹措资金,对公司的经营发展起着至关重要的作用,从税收的角度观察,不同的筹资方式公司所承担的税负是不同的。

(二) 建设环节

房地产企业建房通常是通过自建、代建和合作建房三种方式。首先,虽然大部分房地产企业比较偏向于自建,但在这种方式下税收筹划的操作空间是比较小;其次,房地产的代建是指房地产企业代替客户进行房地产开发建造,建造完成后向客户收取收入的行为。这种方式对于房地产开发企业来说,其收入只是劳务报酬,属于营业税的征收范围,其中并没有发生房地产权的转移,因此不需考虑土地增值税,从而减轻了税负;最后,房地产的合作建房。这种建房方式由于投资方没有发生用建造成功的房屋换取土地使用权的行为,对于投资行为本身是不用缴纳营业税的。而建成后按比例分房自用的,暂免征收土地增值税。而房屋建成后转让的,再按规定征收土地增值税,使得合作企业双方共同减轻税负获得利益。

(三) 销售环节

房地产的销售环节是房地产企业涉及税种最多的环节,如营业税、土地增值税、印花税、城市建设维护税及教育费附加等,而房屋的销售价格则是各开发商和购房者最关心的问题,并且直接影响缴纳企业营业税和土地增值税的多少。

1、营业税筹划

案例1:A企业系房地产开发公司,其对外签订了一份分期收款销售房产合同,合同规定房子总价款为300万元,分3次付清,首期付款40%。首期付款后即把商品房所有权转让,如果此时确认收入,应交营业税为15万元(300![]() );如果按分期收款确认收入,第一次应交营业税为6万元(300

);如果按分期收款确认收入,第一次应交营业税为6万元(300![]() ,以后两次分别交营业税4.5万元(300

,以后两次分别交营业税4.5万元(300![]() )。虽然两种方法确认收入都是交营业税15万元,但采用分次确认收入可以延缓纳税时间。

)。虽然两种方法确认收入都是交营业税15万元,但采用分次确认收入可以延缓纳税时间。

2、土地增值税的筹划

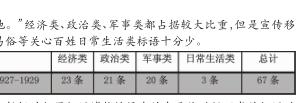

案例2:X房地产开发公司商品房销售收入为1.5亿元,其中普通住宅的销售额为1亿元‚豪华住宅的销售额为5000万元。税法规定的可扣除项目金额为1.1亿元,其中普通住宅的可扣除项目金额为8000万元,豪华住宅的可扣除项目金额为3000万元。

如果不分开核算,X公司应缴纳土地增值税为:增值率为(15000-11000)÷11000×100%=36%,因此适用30%的税率,应纳土地增值税=(15000-11000)×30%=1200万元

如果分开核算,应缴纳土地增值税计算如下:普通住宅的增值率=(10000-8000)÷8000×100%=25%,适用30%的税率,应纳土地增值税(10000-8000)×30%=600万元;豪华住宅的增值率=(5000-3000)÷3000×100%=67%,适用40%的税率,应纳土地增值税=(5000-3000)×40%-3000×5%=650万元,应纳土地增值税合计金额=600+650=1250万元。

分开核算比不分开核算多支出税金50万元,因为普通住宅的增值率超过20%,还要缴纳土地增值税。所以接下来就是通过适当减少销售收入使普通住宅的增值率控制在20%以内。

(四) 保有环节

房地产企业一般的两种投资方式分别是依靠出租房地产获得租金收入和以房地产入股联营获得利润。这两种方式所涉税种及税负各不相同。房地产企业将建成的商品房对外出租收取租金,由于涉及的税种较多,也为企业带来了较重的税负压力,因此更多的房地产企业往往倾向于第二种方式。即将房地产投资入股,与被投资方的利润分配,共同承担投资风险的行为。这种行为将不征收营业税及其附加,也不用直接缴纳房产税,在承担一定投资风险的基础上,只需要缴纳企业所得税。

案例3:甲房地产公司在市中心有一处房产,该房产有两种不同的投资方式:一是出租取得租金收入;二是以房地产入股联营分得利润。这两种投资方式所涉税种及税负各不相同,存在着较大的筹划空间。假设房产原值为800万元,实际使用面积为200平方米,出租则每年可取得租金收入180万元;用于联营,则预期每年的联营企业利润中甲公司所占份额为400万元。

①采取出租方式应承担的税负

营业税:房屋租赁业属于服务业,按租金的5%征税,应交营业税为90万元:

房产税:房产税依照房产租金收入计算缴纳,税率为12%,则房产税税负为21.6万元;城建税:甲企业处于市区,城建税税率为7%,以其缴纳的营业税税额为计税依据,则城税税负为6.3万元;教育费附加:2.7万元;印花税:在订立合同时必须要缴纳印花税,印花税税负为0.18万元;所得税:营业税、城建税、教育费附加可在税前扣除,租金收入应纳所得税,因此,所得税税负为42.53万元。最终总体税负为163.31万元。

②采取联营方式应承担的税负

房产税:房产税依照房产原值一次减除10%~30%的余值计税,税率为1.2%。减除30%,则房产税税负6.72万元;土地使用税:此税种从量定额计征,假定地区单位税额为0.7元/平方米,土地使用税税负14万元;所得税;税负为100万元;最终总体税负为120.72万元。

由以上计算我们可以得出甲企业采用联营方式所承担的税负要少42.59万元,这样可以为企业节省一大笔成本支出。

三、小结

现阶段伴随着我国经济以及房地产行业的迅猛发展,房地产企业呈现出多样化、复杂化的发展趋势,这就导致了房地产企业的纳税管理变得越来越复杂。由于房地产企业投资规模较大,开发周期较长,缴纳的税种较多,税额大,因此房地产企业税收筹划需要统筹兼顾,根据企业自身发展环境、经营环境、税收环境的改变而进行调整,制定适用于自身企业发展的税收筹划方案,这样才能在节约税款的同时,使得企业利益最大化。

参考文献:

[1]《税法》CPA考试辅导教材.经济科学出版社.2014

[2]盖地.税务筹划.[M].高等教育出版社.2011

[3]王英.房地产企业所得税税务筹划的财务运用分析[J] 财经界 2013

[4]谢翠.税务筹划在房地产开发企业中的应用[J] 财税金融 2013