论“营改增”对通信运营企业的影响及应对策略

摘要:“营改增”是一次重要的税务结构性改革,它能解决长期存在的营业税重复征税问题,在推动产业结构方面产生了积极的作用。本文首先对营改增进行概述,发现改革给通讯运营企业带来的影响,最后给通讯运营企业面对变革提出一些应对策略。

关键词:营改增;通讯运营企业

一、 营业税改增值税概述

1. 营业税

营业税征收的范围广泛,其征税对象是应税劳务、销售不动产及转让无形资产等行为所获得的营业额,所覆盖的行业包括交通运输业、建筑业、邮电通信业、文化体育业、金融保险业、服务业、仓储租赁业、广告和其他服务业、娱乐业等。营业税是流转税中的一个重要税种,它区别于其他流转税的特点包括:计税方式简便、以营业额为征税对象并按行业不同来设计税率、实行多环节总额征收等。

2. 增值税

增值税属于价外税,其征税对象是产品销售、加工修理修配及提供应税劳务等行为所产生的增值额,并且可以进行税额和销项税额之间的抵扣,是我国流转税中极为重要的税种,它所带来的税收收入占我国税收总收入的60%以上,由于增值税的征收原理更为合理,所以有逐渐取代营业税的趋势。总结增值税影响力不断扩大的原因,主要包括:增值税不重复征税的特点更有利于企业内部运营管理、增值税体现除了税负的公平性、增值税更有利消费者对商品的价格进行监督、增值税纳税人更容易规范、增值税更有利于会计核算技术进步等。

3. 营改增

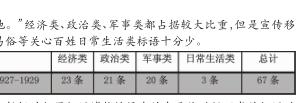

首先,营业税和增值税并行实际上已经破坏了增值税的抵扣链条,影响了增值税发挥其应有的作用;其次,从经济结构调整及产业发展角度来看,我国第三产业基本被排除在增值税覆盖范围之外,这对行业的发展极为不利;最后,从税收征管的角度看,营业税和增值税并行给税收征管带来了困难。基于以上原因,政府开始加强积增值税立法并不断扩大增值税征税范围,用增值税来取代营业税,这也就是我们所说的“营改增”。 2014年营改增的改革范围覆盖到了通讯运营企业,这给企业税务管理、业务运营及财务管理等多方面都带来了不同程度的影响,可以说既是发展的机遇,也是一次严峻的考验。

二、 营改增对通讯运营企业的影响

1. 对经营状况的影响

通信运营商实施营改增后,由于增值税价税分离的原因,企业部分收入将转化为增值税销项税额,这会使收入总额降低。在成本方面,通信运营企业人工成本在企业成本构成中占据了一定的比重,但增值税法明确规定了人工成本不能进项抵扣,且通信运营商又很难从上游企业获得足够的增值税专用发票,抵扣不充分使企业税负增加,现金流支出压力也会增大。

2. 对财务管理的影响

营改增后通讯运营企业在会计核算、经营分析及内部控制等方面都产生了变化,会计核算要单独分离出进项税额和销项税额,企业账套及财务报表所核列示的主营业务收入应是不含增值税后的金额。由于会计核算的改变,企业经营分析及预算编制时也要对收入、成本、资本性支出等按价税分离的口径进行相应的调整,以便与会计核算相适应。此外,增值税以票控税的征管模式也对企业内控提出了更的要求。

3. 对企业税务管理的影响

增值税的计税方式及税务征管更为严格,企业需设置专门的岗位或团队对增值税相关业务进行全程管控。特别需要注意的是营改增后票据管理和纳税申报的工作量会明显增加,企业忙中出错将会引发行政及刑事风险。

4. 对市场运营模式的影响

为了应对激烈的市场竞争,各通信运营企业均使用了一系列的促销手段,常用的包括捆绑赠送实物、积分兑换奖品、赠送电信服务等。这些业务以前都是缴纳营业税,改革后将视同销售缴纳增值税,业务发生时的折扣折让也要在一张发票上显示才能进行销售收入冲减。

5. 对采购管理的影响

增值税应纳税额是用进行税额减去销项税额,通讯运营企业减少税负的一个重要手段就是增加进项税额抵扣,这就要求通信运营企业重新对外包合作单位、供应商重新梳理,是否能够开具增值税专用发票将成为入围的重要条件之一。

三、 通讯运营企业的应对策略

1. 以积极的态度应对改革

通信运营企业要客观的分析营改增后税负的变化,积极做好预测和筹划,加强与财税主管部门的沟通,争取有利政策来减少税改的不利影响。另外,企业办税人员要主动参加税务或其他机构组织的营改增培训,熟悉、掌握增值税税法及征管要求,不断提升专业能力。

2. 加强财务管理

企业要根据增值税相关规定调整会计核算和财务管理办法,合理设置会计核算科目并明确会计处理流程。在预算管理实施过程中,相关经营及考核指标也要根椐营改增后的口径变化做出调整。另外,企业要全面梳理管理流程和关键风险点,确保内控制度和税制改革相适应。

3. 强化税务管理

企业要建立、健全增值税管理办法,将增值税管理责任落实到人,对于重大的购销业务要进行税收评估和筹划,最大程度的规避纳税风险。此外,要加强对增值税专用发票的管理,发票的传递过程要有详细的规定,建立增值税发票使用登记制度,更要有专人定期对增值税发票进行归集整理与核对,防止票据管理上出现漏洞引发法律风险。

4. 优化市场运营模式

企业要对混合类业务的计费规则进行调整,账单及发票要列示不同税率项目的金额和税率信息,避免区分不清而被税务机关要求从高计税。市场部门要与财务部门加强沟通,捆绑业务促销方案在实施之前要就计费系统及会计核算方法与财务部门交流。全面梳理客户资料,对于需要开具增值税专用发票的客户做好标记,避免操作失误。

参考文献

[1]陈洁.营改增对政策对企业的影响研究[J].经济视野,2012(12).

[2]孙艳.浅析营改增对企业财务管理的影响[J].财经界,2013(06).

[3]余友河.营改增对电信企业的影响研究[J].现代商业,2013(03).