资产证券化的融资优势分析

(四川财经职业学院,四川,成都 610101)

摘 要:企业融资问题关乎企业的健康运营,但目前我国普遍存在融资方式单一、融资成本较高等问题。融资创新成为企业发展的当务之急。本文从企业现有融资方式入手,从资产证券化融资成本角度探讨企业融资创新的问题。

关键词:资产证券化;企业融资;融资优势

一、我国企业融资方式现状分析

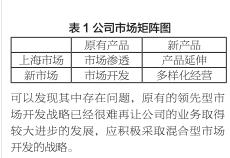

融资既是企业生产经营活动的前提,又是企业再生产顺利进行以及对外投资的保证。但目前,我国企业融资主要依赖银行信贷融资、债务融资和股权融资三种方式。以下就现有主要的企业融资方式进行比较分析。

(一) 银行信贷融资

银行信贷融资的优点:1、融资成本较低。银行融资成本主要是企业实际支付的利息,成本较低。2、保证企业控制权。

银行贷款不影响企业原有的股权结构,不会发生控制权转移问题。3、银行通过掌握企业在银行的账目能方便地了解其资金流动情况,能很好地监督企业融资款项的利用状况。

银行信贷融资的缺点:1、贷款在规模和期限上受到限制。

由于银行考虑自己的风险承担能力,对贷款的规模和期限都做出了限制。2、审批严格。银行对贷款企业有较高的限制条件,造成一些企业尤其是中小企业很难从银行获得贷款。

(二)股权融资

股权融资的优点:1、融资风险小。股票没有固定的利息和到期日,所融资金可永久无偿使用,不存在偿付风险。2、增加公司信誉。公司要发行股票,必须具有良好的业绩和成长性,因此公开发行股票可以提高公司的知名度。

股权融资的缺点:1、融资成本高。股票发行费用较债券要高,股利水平不确定,波动和风险大,且股利从税后净利中支付。2、易导致股权结构的改变。发行新的股票,容易改变原有的股权结构,从而影响对企业的控制权。

(三)债务融资

债务融资的优点:1、资金成本较低。债券发行费用较股票低,加之债券利息被计入经营成本,可以降低税基,减轻企业财务负担。债务融资的债权人数有限,在有效监督的情况下所涉及的总监督成本较低。2、保证控制权。发行债券不影响企业原有的股权结构,不会发生控制权转移问题。

债务融资的缺点:1、审批严格,限制条件多。法律对债券发行要求十分严格,所募资金必须用于审批机关批准的用途,且发行债券的契约书中往往还规定较严格的限制条款。

2、融资规模有限,债券发行规模由证券管理部门在国务院确定的总规模内加以核定。3、融资风险高。债券有固定的利率和到期日,企业需承担如期还本付息的责任,从而带来较大的财务负担。

二、资产证券化的融资成本构成

资产证券化是指将特定的同质资产进行组合,出售或转让给特定目的机构,使该部分资产从自身的整体风险中隔离出来,并以这一资产组合为偿付基础发行有价证券从而获得资金的一种结构性融资活动。资产证券化的实质是发起者将资产的未来现金流收益权转让给证券化产品的投资者。资产证券化具有非常独特的特点,其中最重要的就是信用基础仅仅是被证券化的那部分资产,而非企业的整体信用,因此企业可以发行比自身信用等级高的证券化产品。

资产证券化的筹资成本和大多数融资方式类似,主要包括两部分:资金占用费和筹资费用。资金占用费就是投资者定期从资产证券化的现金流中获得的收益。该收益水平取决于资产证券的票面利率水平。筹资费用是指在资产证券化过程中为证券发行提供服务的机构所收取的费用,主要包括信用增级费、证券评级费、承销费和其他费用。由于资产证券化具有低风险性的特点,因此证券的发行利率较低,从而使得它的整体融资成本较低。

三、资产证券化的优势分析

资产证券化可以将缺乏流动性但又能够产生可预见的稳定现金流的资产转换为在金融市场上可出售和流通的证券。

从而使资金需求方利用其所有的资产未来现金流为信用基础,通过发行证券获得直接融资。资产证券化具有提高资产的流动性和信用等级,提升原始权益人的资产负债管理能力、缓解流动性压力,繁荣资本市场的发展,促进融资创新等作用。

其融资优势主要体现在:

1、表外融资

资产证券化融资方式相对于传统的融资方式,是一种不计入企业资产负债表的表外融资科目。其独特的表外融资方法,使资产负债表中的资产经组合后成为市场化投资产品。

在负债不变的情况下改善信贷资产结构,利用结构融资技巧提高了资产的质量,使公司的资产成为高质资产。

2、融资成本低

资产证券化相对于银行直接信贷融资,可以降低证券利息率;相对于债务融资,通过信用增级,企业可以摆脱自身信用评级的限制发行等级更高的证券;相对于股权融资,可以降低融资成本,保持企业组织结构;相对于担保性融资,可以避免追索性风险。

3、融资效率高

资产证券化使企业具有明显的融资优势、规模优势、成本优势、风险转移优势、股东权益优势等。凡只要有可预见收入支撑和持续现金流量的资产,经过适当的结构重组均可进行证券化融资,因此应用范围广泛。

4、实现企业与投资者双赢

对企业而言,资产证券化可以提高企业融资效率,并由此推进资本市场的繁荣发展。从投资者角度来看,资产证券化实现了“破产隔离”,并且所发行证券通常获得了较高评级,使投资者可以获得高于普通储蓄的投资回报率,同时省去了分析证券风险收益的成本,提高了投资的安全性。

参考文献:

[1] 斯蒂文·L·西瓦兹.结构金融:资产证券化原理指南.[M]

.北京:清华大学出版社,2003 年.

[2] 沈沛主编.《资产证券化的国际运作》.[M].北京:中国金融出版社,2000 年.[3] 倪申东.资产证券化融资与其他融资渠道的比较与分析.[J]

.现代商业,2018,13:54-55.

[4] 杜学燕.资产证券化融资的比较优势及在我国企业的应用.[J].安徽电子信息技术职业学院学报,2016,02:87-88.作者简介:杨滢(1978,3— ):女,讲师,硕士,研究方向:金融学