农村信用社支持农业产业化发展存在的问题与建议

农村信用社支持农业产业化发展存在的问题与建议

刘连根 陕西省紫阳县农村信用合作联社

摘要:本文从体制、机制、农业信贷风险分担机制、农村金融配套政策入手,全面分析了县域农村金融主力军农村信用社支持农

业产业化发展存在的制约因素,提出了农村信用社支持农业产业化发展的五点建议。

关键词:农信社;支持;农业产业化;问题与建议

党的十八大报告指出:“解决好农业、农村、农民问题,事

关全面建设小康社会大局, 必须始终作为全党工作的重中之重” 。

要彻底解决“三农”问题,根本途径就是要加快农业产业化发展

进程,而要实现农业产业化经营,主要在于:培育壮大农业龙头

企业、规划区域化产业发展、实施品牌战略、发展农民专业合作

组织、发展外向型农业经济、创新金融投入机制等。为此,笔者

对紫阳县农业产业化发展的现状、金融支持情况及存在的问题进

行了调查,以寻求金融支持农业产业化发展的切入点。

一、农业产业化发展的现状及金融支持情况

紫阳县位于陕西南部,汉江中上游,大巴山北麓,属亚热带

湿润季风气候区,境内万山综错,河溪密布,从而形成了“三山

两水一川”的地貌特点。紫阳历史文化底蕴深厚,素有“茶乡、

歌乡、桔乡、板石之乡”和“笔石圣地”之称,被文化部和省文

化厅命名为“中国民间文化艺术之乡”和“陕西省民歌之乡”,

紫阳民歌还被列为国家级非物质文化遗产保护名录。自 1998 年

以来,中国人民银行及银行业监督管理部门相继出台了《关于加

大信贷投入,强化信贷管理,促进农业和农村经济发展的通知》

等一系列支持农业和农村经济发展的金融政策,农业和农村经济

获得信贷服务的面有所拓展,农产品加工企业和农民“贷款难”

问题得到缓解。重点支持了我县茶叶、畜牧、药材等支柱产业的

发展,并带动了农产品加工龙头企业迅速发展壮大,有力地推动

了农业产业结构调整,加快了农业产业化“链条”运行。

二、制约金融支持农业产业化发展的主要因素

金融支持农业产业化发展的程度与效能,离不开农村金融整

体所处的发展水平和阶段。当前,农村金融支持农业产业化发展

困难和障碍,其根源既在于农村金融体制、机制内部因素制约,

也与农村金融市场环境、配套支持体系等外在影响密切关联。

(一)从体制方面看,农村金融服务体系存在功能性障碍

一直以来,部分国有商业银行追求利润的目标与农业高风

险、低效益特点的不对称性及经营战略的不同,使其对农业发展

的支持没有太大的积极性;邮政储蓄银行业务刚刚拓展对农业信

贷支持, 但相对于其资金流出总量, 支持农业发展力度明显偏弱;

作为主要服务“三农”的农信社由于受县域资金总额被多家金融

机构“瓜分”的影响,其自身资金规模受到限制,无法提供更多

的金融服务,远远不能满足农业发展需求。

(二)从机制方面看,信贷资金管理与农村发展资金需求存

在矛盾

一是经营决策和管理权逐级上收;二是内控机制趋严,贷款

发放除小额农户信用贷款外均强调抵押担保;三是信贷责任与信

贷考核制约了农贷投入。为规避信贷风险,金融机构对信贷人员

实行贷款“三包”责任制,即包放、包收、包效益。基层信贷人

员往往采取宁可少放或不放的作法来避免风险,使有的农户正常

资金需求得不到及时解决。而同时信贷人员所承担的风险与收益

不对称,影响了信贷人员的积极性;四是小额信用贷款额度控制

与农户资金需求存在矛盾。金融机构按照等级条件给予农户的资

金额度不能满足规模种养殖农户的需求,导致农户发展受限;五

是贷款期限与农业生产周期脱节。由于现代农业已打破传统农业

的春种秋收模式,向反季节、长周期发展,一些特色农业生产周

期延长,而目前金融机构仍采取传统的农业贷款发放办法,无论

贷款种类、用途均实行 1 年以内的贷款期限,已不适应现代农业

经济的发展模式。

(三)从环境方面看,农业信贷风险分担机制缺位制约金融

服务

一是农业保险市场发展滞后。农业保险面临供给和有效需求

的双重制约:一方面,农民普遍对农业保险认识不够,参保积极

性不高。另一方面,由于农业保险风险大、回报率低,各保险公

司不愿涉足农业领域,即使有开设的,险种设置也不尽合理,农

民选择保险品种的余地很小;二是农业信用担保机构缺位,致使

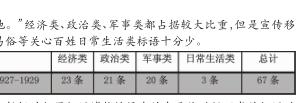

涉农小微企业受信贷瓶颈制约。紫阳县仅涉农企业就达 67 家,

这些企业很难办理符合要求的抵押担保,而能够有效解决其融资

难担保难的农业信用担保机构还仍处于缺位状态,造成大企业贷

不足、中企业难贷款、小企业贷不到,其信贷需求满足程度较低。

金融部门对涉农民营企业投入不足,减缓农业结构调整步伐。

(四)从政策方面看,农村金融配套政策不齐,激励不够,

滞缓了创新步伐

由于政府部门在农村金融体系和农村金融市场建设中的巨

大能动性,其提供配套政策的种类、方向与力度对农村金融创新

有着很大影响。但目前农村金融相关配套政策存在以下几方面问

题: 一是外部环境不够宽松, 政策扶持和风险规避机制相对滞后。

地方政府总体仍停留在撮合贷款、“口头契约”等指令式阶段,

未能在市场风险补贴、信用建设、融资中介担保、农业保险等方

面为金融安全运行提供支持;二是政府配套措施明显滞后。如林

权抵押因采伐政策过严,商品林采伐指标偏少,加之一些地区林

业部门对采伐指标分配不透明,容易造成抵押贷款林因无采伐指

标而拖欠银行贷款现象。一些中介评估机构对抵押物的评估价值

尺度不一,难免出现评估失真或人情评估的现象,不利于银行合

理掌握贷款标准。 由于缺乏有效的信用担保体系, 农村种养大户、

农业产业化龙头企业、微小企业贷款办理抵押的评估等费用还比

较高。同时,林权抵押品变现涉及诸多手续及交易费用,处置到

位存在较大困难;三是对农村金融创新的鼓励不够,部分银行业

机构在创新活动中放不开手脚。

三、推动农村金融支持农业产业化发展的建议

(一)创新农村金融服务产品,加大对农村的资金投入

首先,要进一步完善国有商业银行、邮政储蓄的有关政策。

全面落实农村金融机构新吸收存款投放的考核机制,启动《县级

财政专项资金存放商业银行管理改革实施方案》,对设在农村的

各类银行应确定一定的比例发放农业贷款,加大信贷的支持力

度,缓解农村资金严重外流的局面;其次,要改进信贷管理体制

和抵押担保方式,增加农户贷款品种。要根据农村金融需求的多

元性,不断创新金融服务产品,满足农户除存贷款业务以外的金

融服务需求。要开展具有农村特色的金融服务,切实提高服务水

平,让农民真正得到金融服务的实惠;再次,农村金融机构要扩

大和延伸支农服务领域的宽度和深度。 一是变 “等贷” 为 “引贷” ,

变小农业为大农业。金融机构应树立市场营销理念,改进支农服

务水平,变小农业为大农业,对符合农村产业政策、资金投放安

全、还款有保证的都要予以积极支持。二是积极引导,加快农村

产业结构调整步伐。把增加农民收入,增加农业综合效益放在重

要位置,积极引导农民调整产业结构,为其想点子、找路子,让

市场农业、科技农业、特色农业、生态农业、避险农业成为当地

农村经济发展的新亮点,农民致富的好法宝。三是培植农村产业

化龙头企业,培养优良的信贷载体。积极寻找和培植高效金融载

体和生息源,优先支持以农产品加工为主的龙头企业发展,逐步

壮大龙头企业群体,建立市场牵龙头、龙头带基地、基地连农户、

种养加一条龙、贸工农一体化的现代农业新格局。四是加快城镇

化建设。大力支持中小企业的发展,有效解决农村剩余劳动力,

增加农民收入。

(二)构建风险补偿机制,合理分散支农贷款风险

一是借鉴国家助学贷款财政贴息的办法。对农业贷款也实行

财政贴息政策,发挥财政资金的撬动作用,逐步引导银行信贷资

金向农业领域配置;二是通过制度和财力扶持,培育一批专业性

的农村信用担保组织。通过多种途径筹集农村担保基金,积极拓

展符合农村特点的担保业务,并完善农户联保制度,切实解决农

民贷款担保难的问题。如可以县、乡(镇)两级政府财政出资为

主,以龙头企业等经济主体筹资为辅,组成农业贷款担保基金,

主要面向农户和农村中小企业服务,解决农户及农村个体私营经

济大额融资担保难的“瓶颈”问题。这同时也使金融机构信贷资

产得以有效保全,免除农村金融机构信贷支农的后顾之忧;三是

建立农村支农贷款保险机制。农业保险同样大有潜力可挖。针对

农业投资风险较大的现实,由农户、商业银行和保险公司三方协

商,在农户贷款时向保险公司投保,试行农业保险贷款,既拓展

了保险业务领域,又消除了农民投资和银行贷款的后顾之忧。

(三)搭建信贷支农信用平台,降低农业融资成本

一是营造信用政府。政府应加速实施信用环境建设,将信用

建设的目标、步骤分解细化,纳入各级政府目标考核内容,与政

绩挂钩,形成强大的压力和促动力。司法部门要公正审理金融债

权纠纷案件,不偏不倚,维护金融机构合法权益。以自身的公信

力带动全社会的信用建设;二是创建信用金融。各农村金融机构

要牢固树立“信用立行(社)”思想,严格规范经营行为,遵守

信贷合同;三是培育信用客户。客户树立“信用为本”的观念,

切实履行合同条款,按时还本付息;此外,为降低农业融资成本,

改善农业融资软环境,着重解决贷款中介收费门槛过高问题,建

议政府专门就此作出规定,根据各农村经济主体的承担力制定与

之相关的抵押、评估、公证、登记程序和收费标准,减轻融资双

方成本负担。

(四)营造良好的金融创新外部环境,完善配套政策,激发

创新动力

农村金融产品与服务方式的创新是一项系统工程,离不开配

套政策的支持和外部环境的完善。为此,一要大力发展各类中介

组织。政府部门应积极培育社会化、竞争化的中介机构,在贷款

抵押物价值评估、登记、过户、资信证明、信用评估等方面发挥

与银行业机构的衔接作用。同时,提供便捷高效的政府和中介服

务,切实降低确权、登记、过户等中介服务成本,以有效降低金

融产品创新成本;二要建立有效合理的经营管理及监管机制。各

银行业机构上级行应制定更加灵活的信贷管理、责任考核措施,

在落实信贷风险控制责任制的基础上,适当放宽基层银行业机构

信贷产品与服务创新权限;三要进一步发挥监管部门对金融创新

的引领和推动作用。在风险可控的前提下,积极稳步推进农村金

融产品创新业务的健康发展。

(五)切实发挥农信社支农主力军作用,全面启动实施“金

融服务进村入社区”、“阳光信贷”、“富民惠农金融创新”三

大工程,助推农村经济结构调整

农信社与“三农”同根、同源、同成长的鱼水关系,无疑使

农信社支持“三农”发展具有积极而深远的意义。精耕“三农”

市场,实施“三大”工程,就是要构建与“三农”紧密互动,互

惠共荣的新型客户关系,全面支持“三农”科学发展。一要把富

民惠农作为实施“三大工程”的根本出发点;二要通过推动服务

网络多元化、手段多样化,使金融服务触角延伸到乡村、社区、

贴近到农户;三要通过全面实行信贷过程公开化管理,提高信贷

业务透明度,提升贷款公平性和可得性;四要通过建立全面的创

新体系,顺应市场变化和“三农”需求,开发“量体裁衣”式的

金融服务产品,提高客户需求满意度。

参考文献:

[1]安翔.我国农村金融发展与农村经济增长问题研究[D].浙

江大学,2004年.

[2]阮小莉.中国农村合作金融体制创新问题研究[D].西南财

经大学,2000年.

[3]张汝安.从农村经济工作的全局引导农业产业化的发展[A].

西部大开发 科教先行与可持续发展——中国科协2000年学术年

会文集[C].2000年.

[4]罗南旺.论我国农村信用合作社改革与发展方向[D].湖南

大学,2001年.

[5]石义荣.信用社管理体制的全面改革初见成效[J].中国金

融,1984年05期.

刘连根 陕西省紫阳县农村信用合作联社

摘要:本文从体制、机制、农业信贷风险分担机制、农村金融配套政策入手,全面分析了县域农村金融主力军农村信用社支持农

业产业化发展存在的制约因素,提出了农村信用社支持农业产业化发展的五点建议。

关键词:农信社;支持;农业产业化;问题与建议

党的十八大报告指出:“解决好农业、农村、农民问题,事

关全面建设小康社会大局, 必须始终作为全党工作的重中之重” 。

要彻底解决“三农”问题,根本途径就是要加快农业产业化发展

进程,而要实现农业产业化经营,主要在于:培育壮大农业龙头

企业、规划区域化产业发展、实施品牌战略、发展农民专业合作

组织、发展外向型农业经济、创新金融投入机制等。为此,笔者

对紫阳县农业产业化发展的现状、金融支持情况及存在的问题进

行了调查,以寻求金融支持农业产业化发展的切入点。

一、农业产业化发展的现状及金融支持情况

紫阳县位于陕西南部,汉江中上游,大巴山北麓,属亚热带

湿润季风气候区,境内万山综错,河溪密布,从而形成了“三山

两水一川”的地貌特点。紫阳历史文化底蕴深厚,素有“茶乡、

歌乡、桔乡、板石之乡”和“笔石圣地”之称,被文化部和省文

化厅命名为“中国民间文化艺术之乡”和“陕西省民歌之乡”,

紫阳民歌还被列为国家级非物质文化遗产保护名录。自 1998 年

以来,中国人民银行及银行业监督管理部门相继出台了《关于加

大信贷投入,强化信贷管理,促进农业和农村经济发展的通知》

等一系列支持农业和农村经济发展的金融政策,农业和农村经济

获得信贷服务的面有所拓展,农产品加工企业和农民“贷款难”

问题得到缓解。重点支持了我县茶叶、畜牧、药材等支柱产业的

发展,并带动了农产品加工龙头企业迅速发展壮大,有力地推动

了农业产业结构调整,加快了农业产业化“链条”运行。

二、制约金融支持农业产业化发展的主要因素

金融支持农业产业化发展的程度与效能,离不开农村金融整

体所处的发展水平和阶段。当前,农村金融支持农业产业化发展

困难和障碍,其根源既在于农村金融体制、机制内部因素制约,

也与农村金融市场环境、配套支持体系等外在影响密切关联。

(一)从体制方面看,农村金融服务体系存在功能性障碍

一直以来,部分国有商业银行追求利润的目标与农业高风

险、低效益特点的不对称性及经营战略的不同,使其对农业发展

的支持没有太大的积极性;邮政储蓄银行业务刚刚拓展对农业信

贷支持, 但相对于其资金流出总量, 支持农业发展力度明显偏弱;

作为主要服务“三农”的农信社由于受县域资金总额被多家金融

机构“瓜分”的影响,其自身资金规模受到限制,无法提供更多

的金融服务,远远不能满足农业发展需求。

(二)从机制方面看,信贷资金管理与农村发展资金需求存

在矛盾

一是经营决策和管理权逐级上收;二是内控机制趋严,贷款

发放除小额农户信用贷款外均强调抵押担保;三是信贷责任与信

贷考核制约了农贷投入。为规避信贷风险,金融机构对信贷人员

实行贷款“三包”责任制,即包放、包收、包效益。基层信贷人

员往往采取宁可少放或不放的作法来避免风险,使有的农户正常

资金需求得不到及时解决。而同时信贷人员所承担的风险与收益

不对称,影响了信贷人员的积极性;四是小额信用贷款额度控制

与农户资金需求存在矛盾。金融机构按照等级条件给予农户的资

金额度不能满足规模种养殖农户的需求,导致农户发展受限;五

是贷款期限与农业生产周期脱节。由于现代农业已打破传统农业

的春种秋收模式,向反季节、长周期发展,一些特色农业生产周

期延长,而目前金融机构仍采取传统的农业贷款发放办法,无论

贷款种类、用途均实行 1 年以内的贷款期限,已不适应现代农业

经济的发展模式。

(三)从环境方面看,农业信贷风险分担机制缺位制约金融

服务

一是农业保险市场发展滞后。农业保险面临供给和有效需求

的双重制约:一方面,农民普遍对农业保险认识不够,参保积极

性不高。另一方面,由于农业保险风险大、回报率低,各保险公

司不愿涉足农业领域,即使有开设的,险种设置也不尽合理,农

民选择保险品种的余地很小;二是农业信用担保机构缺位,致使

涉农小微企业受信贷瓶颈制约。紫阳县仅涉农企业就达 67 家,

这些企业很难办理符合要求的抵押担保,而能够有效解决其融资

难担保难的农业信用担保机构还仍处于缺位状态,造成大企业贷

不足、中企业难贷款、小企业贷不到,其信贷需求满足程度较低。

金融部门对涉农民营企业投入不足,减缓农业结构调整步伐。

(四)从政策方面看,农村金融配套政策不齐,激励不够,

滞缓了创新步伐

由于政府部门在农村金融体系和农村金融市场建设中的巨

大能动性,其提供配套政策的种类、方向与力度对农村金融创新

有着很大影响。但目前农村金融相关配套政策存在以下几方面问

题: 一是外部环境不够宽松, 政策扶持和风险规避机制相对滞后。

地方政府总体仍停留在撮合贷款、“口头契约”等指令式阶段,

未能在市场风险补贴、信用建设、融资中介担保、农业保险等方

面为金融安全运行提供支持;二是政府配套措施明显滞后。如林

权抵押因采伐政策过严,商品林采伐指标偏少,加之一些地区林

业部门对采伐指标分配不透明,容易造成抵押贷款林因无采伐指

标而拖欠银行贷款现象。一些中介评估机构对抵押物的评估价值

尺度不一,难免出现评估失真或人情评估的现象,不利于银行合

理掌握贷款标准。 由于缺乏有效的信用担保体系, 农村种养大户、

农业产业化龙头企业、微小企业贷款办理抵押的评估等费用还比

较高。同时,林权抵押品变现涉及诸多手续及交易费用,处置到

位存在较大困难;三是对农村金融创新的鼓励不够,部分银行业

机构在创新活动中放不开手脚。

三、推动农村金融支持农业产业化发展的建议

(一)创新农村金融服务产品,加大对农村的资金投入

首先,要进一步完善国有商业银行、邮政储蓄的有关政策。

全面落实农村金融机构新吸收存款投放的考核机制,启动《县级

财政专项资金存放商业银行管理改革实施方案》,对设在农村的

各类银行应确定一定的比例发放农业贷款,加大信贷的支持力

度,缓解农村资金严重外流的局面;其次,要改进信贷管理体制

和抵押担保方式,增加农户贷款品种。要根据农村金融需求的多

元性,不断创新金融服务产品,满足农户除存贷款业务以外的金

融服务需求。要开展具有农村特色的金融服务,切实提高服务水

平,让农民真正得到金融服务的实惠;再次,农村金融机构要扩

大和延伸支农服务领域的宽度和深度。 一是变 “等贷” 为 “引贷” ,

变小农业为大农业。金融机构应树立市场营销理念,改进支农服

务水平,变小农业为大农业,对符合农村产业政策、资金投放安

全、还款有保证的都要予以积极支持。二是积极引导,加快农村

产业结构调整步伐。把增加农民收入,增加农业综合效益放在重

要位置,积极引导农民调整产业结构,为其想点子、找路子,让

市场农业、科技农业、特色农业、生态农业、避险农业成为当地

农村经济发展的新亮点,农民致富的好法宝。三是培植农村产业

化龙头企业,培养优良的信贷载体。积极寻找和培植高效金融载

体和生息源,优先支持以农产品加工为主的龙头企业发展,逐步

壮大龙头企业群体,建立市场牵龙头、龙头带基地、基地连农户、

种养加一条龙、贸工农一体化的现代农业新格局。四是加快城镇

化建设。大力支持中小企业的发展,有效解决农村剩余劳动力,

增加农民收入。

(二)构建风险补偿机制,合理分散支农贷款风险

一是借鉴国家助学贷款财政贴息的办法。对农业贷款也实行

财政贴息政策,发挥财政资金的撬动作用,逐步引导银行信贷资

金向农业领域配置;二是通过制度和财力扶持,培育一批专业性

的农村信用担保组织。通过多种途径筹集农村担保基金,积极拓

展符合农村特点的担保业务,并完善农户联保制度,切实解决农

民贷款担保难的问题。如可以县、乡(镇)两级政府财政出资为

主,以龙头企业等经济主体筹资为辅,组成农业贷款担保基金,

主要面向农户和农村中小企业服务,解决农户及农村个体私营经

济大额融资担保难的“瓶颈”问题。这同时也使金融机构信贷资

产得以有效保全,免除农村金融机构信贷支农的后顾之忧;三是

建立农村支农贷款保险机制。农业保险同样大有潜力可挖。针对

农业投资风险较大的现实,由农户、商业银行和保险公司三方协

商,在农户贷款时向保险公司投保,试行农业保险贷款,既拓展

了保险业务领域,又消除了农民投资和银行贷款的后顾之忧。

(三)搭建信贷支农信用平台,降低农业融资成本

一是营造信用政府。政府应加速实施信用环境建设,将信用

建设的目标、步骤分解细化,纳入各级政府目标考核内容,与政

绩挂钩,形成强大的压力和促动力。司法部门要公正审理金融债

权纠纷案件,不偏不倚,维护金融机构合法权益。以自身的公信

力带动全社会的信用建设;二是创建信用金融。各农村金融机构

要牢固树立“信用立行(社)”思想,严格规范经营行为,遵守

信贷合同;三是培育信用客户。客户树立“信用为本”的观念,

切实履行合同条款,按时还本付息;此外,为降低农业融资成本,

改善农业融资软环境,着重解决贷款中介收费门槛过高问题,建

议政府专门就此作出规定,根据各农村经济主体的承担力制定与

之相关的抵押、评估、公证、登记程序和收费标准,减轻融资双

方成本负担。

(四)营造良好的金融创新外部环境,完善配套政策,激发

创新动力

农村金融产品与服务方式的创新是一项系统工程,离不开配

套政策的支持和外部环境的完善。为此,一要大力发展各类中介

组织。政府部门应积极培育社会化、竞争化的中介机构,在贷款

抵押物价值评估、登记、过户、资信证明、信用评估等方面发挥

与银行业机构的衔接作用。同时,提供便捷高效的政府和中介服

务,切实降低确权、登记、过户等中介服务成本,以有效降低金

融产品创新成本;二要建立有效合理的经营管理及监管机制。各

银行业机构上级行应制定更加灵活的信贷管理、责任考核措施,

在落实信贷风险控制责任制的基础上,适当放宽基层银行业机构

信贷产品与服务创新权限;三要进一步发挥监管部门对金融创新

的引领和推动作用。在风险可控的前提下,积极稳步推进农村金

融产品创新业务的健康发展。

(五)切实发挥农信社支农主力军作用,全面启动实施“金

融服务进村入社区”、“阳光信贷”、“富民惠农金融创新”三

大工程,助推农村经济结构调整

农信社与“三农”同根、同源、同成长的鱼水关系,无疑使

农信社支持“三农”发展具有积极而深远的意义。精耕“三农”

市场,实施“三大”工程,就是要构建与“三农”紧密互动,互

惠共荣的新型客户关系,全面支持“三农”科学发展。一要把富

民惠农作为实施“三大工程”的根本出发点;二要通过推动服务

网络多元化、手段多样化,使金融服务触角延伸到乡村、社区、

贴近到农户;三要通过全面实行信贷过程公开化管理,提高信贷

业务透明度,提升贷款公平性和可得性;四要通过建立全面的创

新体系,顺应市场变化和“三农”需求,开发“量体裁衣”式的

金融服务产品,提高客户需求满意度。

参考文献:

[1]安翔.我国农村金融发展与农村经济增长问题研究[D].浙

江大学,2004年.

[2]阮小莉.中国农村合作金融体制创新问题研究[D].西南财

经大学,2000年.

[3]张汝安.从农村经济工作的全局引导农业产业化的发展[A].

西部大开发 科教先行与可持续发展——中国科协2000年学术年

会文集[C].2000年.

[4]罗南旺.论我国农村信用合作社改革与发展方向[D].湖南

大学,2001年.

[5]石义荣.信用社管理体制的全面改革初见成效[J].中国金

融,1984年05期.